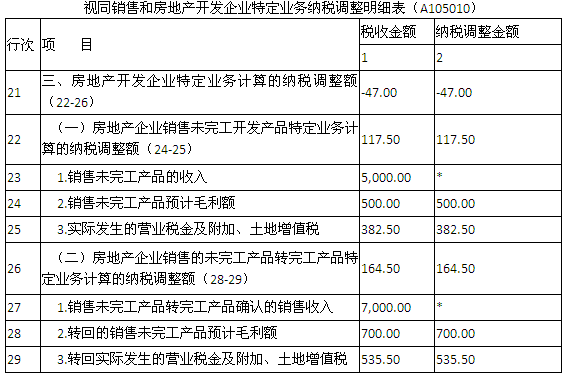

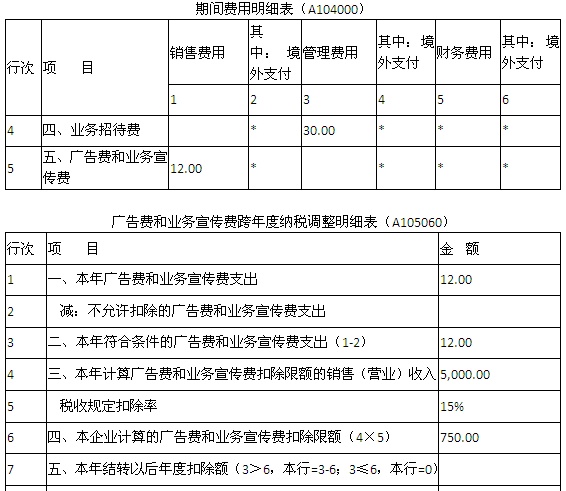

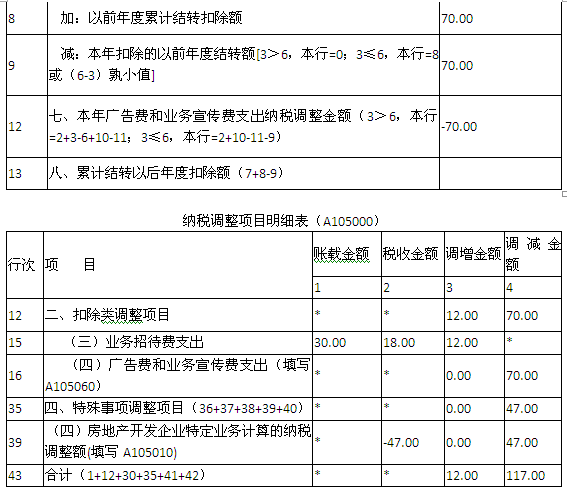

新企业所得税纳税申报表房地产开发企业填写示例(三) 2016年: (一)会计分录(万元): 借:银行存款 5000 贷: 预收账款 5000 借:管理费用——业务招待费 30 销售费用——广告费 12 贷: 银行存款 42 借:待摊税费——营业税金及附加 282.5 ——土地增值税 100 贷: 应交税费——应交营业税金及附加 282.5 ——应交土地增值税 100 借:应交税费——应交营业税金及附加 282.5 ——应交土地增值税 100 贷: 银行存款 382.5 借:预收账款 7000 贷:主营业务收入 7000 借:主营业务成本 5000 贷:产成品 5000 借:营业税金及附加 535.5 贷:待摊税费——营业税金及附加 395.5 ——土地增值税 140 (二)企业所得税汇算清缴 1、预售收入及税金 A105010《视同销售和房地产开发企业特定业务纳税调整明细表》第23行 “1.销售未完工产品的收入”第1列“税收金额”填报5000万元,第24行“2.销售未完工产品预计毛利额”填报500万元(预计计税毛利率10%),第25行“3.实际发生的营业税金及附加、土地增值税”填报382.5万元,第22行“(一)房地产企业销售未完工开发产品特定业务计算的纳税调整额”填报117.5万元,第27行 “1.销售未完工产品转完工产品确认的销售收入”第1列“税收金额”填报7000万元,第28行“2.转回的销售未完工产品预计毛利额”填报700万元,第29行“3.转回实际发生的营业税金及附加、土地增值税”填报535.5万元,第26行“(二)房地产企业销售的未完工产品转完工产品特定业务计算的纳税调整额”填报164.5万元,第21行“三、房地产开发企业特定业务计算的纳税调整额”填报-47万元。 A105000《纳税调整项目明细表》第39行“(四)房地产开发企业特定业务计算的纳税调整额”第2列“税收金额”填报-47万元,第4列“调减金额”填报47万元。 2、业务招待费支出 A104000《期间费用明细表》第4行“四、业务招待费”第3列“管理费用”填报30万元。 甲公司本纳税年度实际发生业务招待费30万元, 按实际发生的业务招待费支出60%的比例计算可税前扣除的限额为18万元;本纳税年度销售(营业)收入5000万元(主营业务收入7000万元+本年预售收入5000万元-预售收入转营业收入7000万元),按销售(营业)收入5‰的比例计算可税前扣除的业务招待费限额为25万元,取其低者为允许税前扣除的税收金额18万元,甲公司申报纳税调整增加12万元。 A105000《纳税调整项目明细表》第15行“(三)业务招待费”第1列“账载金额”填报30万元,第2列“税收金额”填报18元,第3列“调增金额”填报12万元。 3、广告费和业务宣传费支出 A104000《期间费用明细表》第5行“五、广告费和业务宣传费”第1列“销售费用”填报12万元。 甲公司本纳税年度税前实际列支广告费和业务宣传费12万元,按销售(营业)收入15%计算准予扣除的广告费和业务宣传费支出为750万元,减本年扣除的以前年度结转额70万元,甲公司申报纳税调整减小70万元。 A105060《广告费和业务宣传费跨年度纳税调整明细表》第1行“一、本年广告费和业务宣传费支出”填报12万元,第4行 “本年计算广告费和业务宣传费扣除限额的销售(营业)收入”填报5000万元,第6行“本年广告费和业务宣传费扣除限额”填报750万元,第7行 “本年结转以后年度扣除额”填报0万元,第8行“加:以前年度累计结转扣除额”填报70万元,第9行“减:本年扣除的以前年度结转额”填报70万元,第12行“七、本年广告费和业务宣传费支出纳税调整金额”填报-70万元。 A105000《纳税调整项目明细表》第16行“(四)广告费和业务宣传费支出”第4列“调减金额”填报70万元。 填表如下(单位:万元)

|